Novedades fiscales: ¿Impuesto a las Grandes Herencias y Donaciones? ¿Disminución del mínimo exento del Impuesto sobre Grandes Fortunas?

- Impuesto a las Grandes Herencias y Donaciones

Se ha presentado una propuesta como enmienda en el Congreso de los Diputados con la finalidad de crear un “nuevo” concepto tributario llamado Impuesto a las Grandes Herencias y Donaciones lo define en su artículo 57 como “un tributo de carácter directo, naturaleza personal y complementario del Impuesto sobre Sucesiones y Donaciones que grava los incrementos patrimoniales obtenidos a título lucrativo por personas físicas de cuantía superior a 1.000.000 de euros…”

La mencionada propuesta prevé gravar las adquisiciones de bienes y derechos por herencia y donación, así como las cantidades recibidas por beneficiarios de contratos de seguros de vida, siempre y cuando, en tales negocios jurídicos sean superiores a 1.000.000,00 €.

Como sujetos pasivos del Impuesto son los herederos/causahabientes para herencias, el donatario para donaciones y el beneficiario para seguros de vida.

En cuanto a la Base Imponible del Impuesto destacar que no se aprecia diferencia con lo establecido en el artículo 6 de la Ley 29/1987, de 18 de diciembre, del Impuesto sobre Sucesiones y Donaciones (“LISD”):

- En las herencias, la base imponible estará constituida por el valor neto de los bienes y derechos que corresponde a cada heredero/causahabiente, una vez minorado las cargas y deudas deducibles.

- En las donaciones, la base imponible estará constituida por el valor neto de los bienes y derechos que corresponde al donante, una vez minorado las cargas y deudas deducibles.

Del mismo modo, para la determinación de la base liquidable se aplicarían las mismas reducciones estatales contempladas en el artículo 20 de la LISD. Por tanto, no se prevé la modificación de la reducción de empresa familiar.

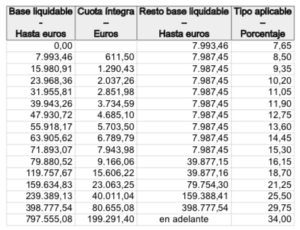

A diferencia del artículo 21 de la LISD, en la propuesta se contempla como novedad una nueva tarifa para este concepto impositivo:

- Para los casos en los que la base liquidable sea inferior a 1.000.000,00 el tipo aplicable del Impuesto será 0%.

- Para los casos en los que la base liquidable sea superior a 1.000.000,00 el tipo aplicable del Impuesto será el 34% por ciento.

En este sentido se aplicarían las siguientes escalas:

(misma tabla que el artículo 21 de la LISD)

Una vez determinada la cuota tributaria del Impuesto sobre las Grandes Fortunas se deducirá la cuota ingresada del ISD.

En resumen, se trata de una enmienda que aún no ha sido aprobada por las Cortes Generales. Por lo tanto, será necesario esperar a su futura ratificación para poder evaluar con mayor precisión su impacto en la planificación de sucesiones y donaciones.

Sin embargo, se ha de destacar que su debate y votación estaba prevista para la segunda quincena de noviembre de 2024 y, según los acuerdos políticos hechos públicos el día 12 de noviembre de 2024, parece poco probable que este impuesto finalmente vea la luz.

Lo anterior se ha de tomar con cierta cautela, puesto que, pese a que su promulgación pueda finalmente no ser inminente, ya existe un texto base que puede llevarse a las Cortes Generales en cualquier otro momento.

Supuestos prácticos:

SUPUESTO N.º1

Padre tiene 3 hijos y realiza donación de 500.000 € a cada hijo, ¿tiene que tributar por el Impuesto a las Grandes Donaciones?

Respuesta. No, ya que la donación tributaria en sede del donatario, siendo esta inferior a 1.000.000,00.

SUPUESTO N.º2

Padre dona a su hijo 600.000 € y madre dona al mismo hijo 600.000€, ¿tiene que tributar por el Impuesto a las Grandes Donaciones si los padres están casados en gananciales?

Respuesta. A priori no debería tributar si seguimos las mismas normas que el ISD.

SUPUESTO N.º3

Un padre falle, dejándoles a sus 4 hijos 900.000€ a cada uno ¿tiene que tributar por el Impuesto a las Grandes Herencias cada uno de los hijos?

Respuesta. No, puesto que la base imponible de cada hijo es inferior a 1 millón de euros.

Otras medidas fiscales a destacar

- Se ha propuesto reducir a 1 millón de euros el mínimo exento de patrimonio a los efectos del Impuesto «Temporal» de Solidaridad de las Grandes Fortunas (actualmente se encuentra en 3 millones de euros y 700.000 euros de mínimo exento).

Además, también se establece una corrección para que no afecten a este tributo las bonificaciones que puedan establecer las comunidades autónomas. Para ello, se añade al texto la redacción: «importe efectivamente satisfecho».

Esta medida parece haber quedado eliminada de las enmiendas que finalmente se someterán a debate y votación, aunque en el momento actual no se puede confirmar que dicha modificación finalmente no prospere.

- Se ha propuesto modificaciones relativas a las reducciones previstas para el arrendamiento de bienes inmuebles destinados a vivienda (página 33 y 34 del documento adjunto) y, una gran modificación para la imputación de rentas inmobiliarias para los inmuebles que en algún momento de los tres ejercicios anteriores hubiesen tenido un uso turístico, de temporada o alquiler permanente y permaneciesen vacíos durante el ejercicio por más de seis meses.

En concreto, la renta imputada durante los periodos de no ocupación la cantidad que resulte de aplicar el 20% al valor catastral.

- Se plantea la supresión del régimen de SOCIMIs.

- Se prevé aumentar el tipo de gravamen de la renta del ahorro (dividendos, intereses, etc.) en todos los tramos a partir de 120.000€.

- Conclusiones

Todas estas medidas señaladas han sido ya puestas sobre la mesa de las Cortes Generales, por lo que habrá que estar muy atento en el futuro para analizar qué medidas se aprueban finalmente antes de que termine el año 2024.

Como se ha comentado anteriormente, a priori parece que el impuesto sobre las grandes herencias y donaciones, y la disminución del mínimo exento del impuesto sobre las grandes fortunas se pueden quedar fuera del texto definitivo que se apruebe durante la segunda quincena de noviembre de 2024. Sin embargo, su inclusión podría producirse en el futuro, cuestión a la que se ha de estar muy atento.

En LEALTADIS ABOGADOS disponemos de un equipo de profesionales especializados para resolver cualquier duda.

Departamento de Derecho Tributario.

Jose Ramón Parra Bautista.

María del Mar Felices Alcaraz.

Alejandro Pérez Ibáñez.

Ernesto Salvador Fuentes.

Jose Ángel Martínez Jaén.